今回の記事では、「住民税」について解説していきます。

住民税は、日本で生活する以上、避けることができない税金です。

平均的なサラリーマンでも生涯で数千万円のと払うもの。

例えば、年収500万円の会社員の場合、毎年約20万円の住民税を納めています。

住民税をしっかり理解すると、下記のようなメリットがあります。

・住民税の支払い金額に驚くことがなくなる

・副業がバレない方法を知ることができる

・金融リテラシーが上がる

税金については全ての方に関係がありますので、必ず知っておいて頂きたい内容ですが、少し難しい話になりますので…

楽しく学べるようにクイズ形式で解説していくよ♪

日本で生活を続ける限り、住民税とは一生付き合わなければならないものです。

ここでの知識は一生役に立つものですので、一緒に学んでいきましょう!

- 知って得する「住民税クイズ15問」

- 第1問:住民税は「どこ」に払いますか?

- 第2問:住民税は「誰」が計算するでしょうか?

- 第3問:住民税の税率は何%でしょうか?

- 第4問:住民税は「何」に10%をかけるでしょうか?

- 第5問:所得税と住民税の「控除」で、控除できる金額が違うものはどれでしょうか?

- 第6問:住民税には1人1人決まった金額を払う「均等割」もありますが、1人いくらくらい払うでしょうか?

- 第7問:新入社員として初めての給料から住民税が天引きされていないのはなぜでしょうか?

- 第8問:ボーナスから住民税が天引きされていないのはなぜでしょうか?

- 第9問:会社に副業がバレないために選ぶべき住民税の納付方法はある?

- 第10問:昨年の年棒が3億円だったプロ野球選手。成績が振るわず今年は年棒1億円に減額。今年6月以降に払う住民税はどれでしょうか?

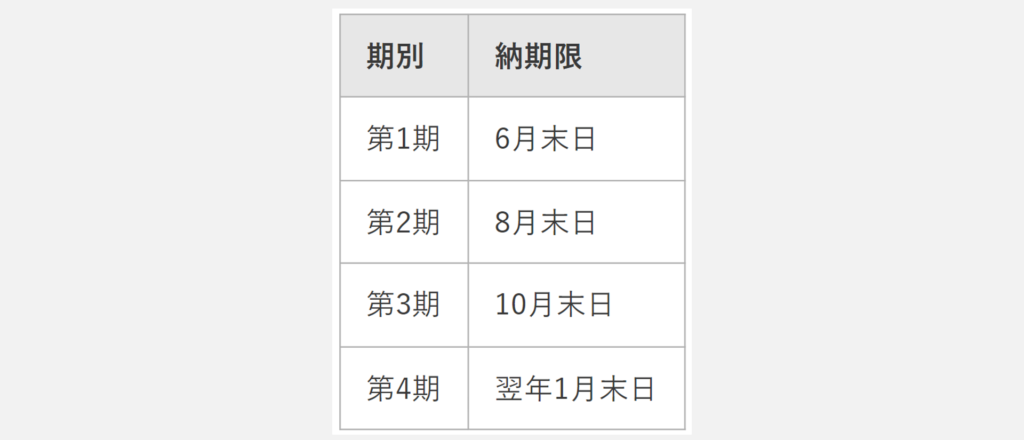

- 第11問:住民税を自分で払う場合、何回に分けて払うでしょうか?

- 第12問:住民税は何月何日に住所がある市町村に払うでしょうか?

- 第13問:子どもの保育料を下げるために有効なのは次のうちどれでしょうか?

- 第14問:ふるさと納税が「できない」のは、次のうちどれでしょうか?

- 第15問:ふるさと納税で正しく住民税が控除されたか確認するための書類は次のうちどれでしょうか?

- まとめ

知って得する「住民税クイズ15問」

15問中、何問正解できるかな?

答えが分からなかった問題や、ハズレた問題は、しっかりと回答を読んで理解するところまで落とし込もう!

第1問:住民税は「どこ」に払いますか?

Q:住民税は「どこ」に払いますか?

①国

②都道府県と市町村

③日本銀行

正解は、②都道府県と市町村

住民税は、私たちが住んでいる都道府県や市町村に払う税金です。

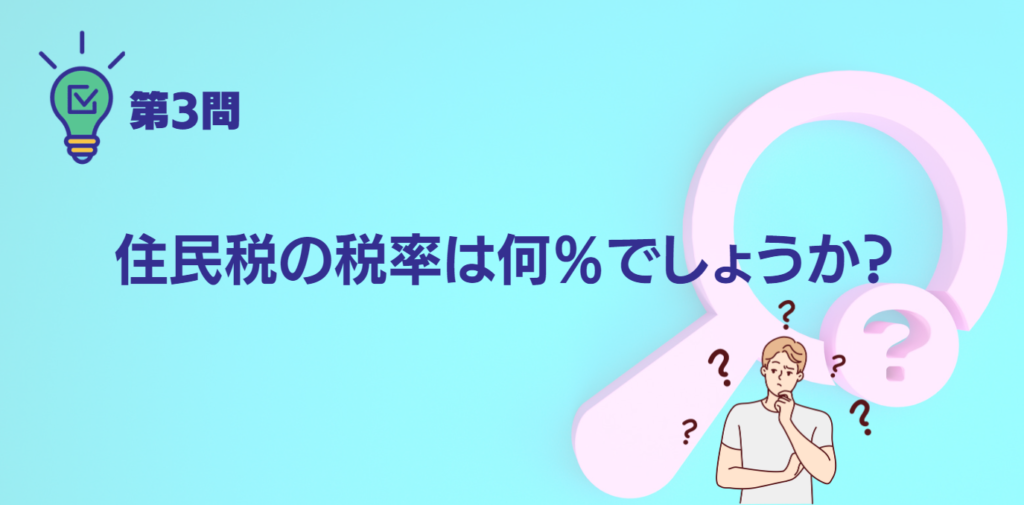

また、下記のような私たちの日常生活に密接に関わる行政サービスは、都道府県や市町村によって提供されています。

・教育・福祉

・ごみ処理

・警察・消防・救急

上記のような、「公共サービス」や「公共施設」を提供するためには、地域の住民が負担し合う住民税が必要です。

イメージとしては、町内会費のようなものと考えてください。

ちなみに、もう1つの身近な税金である所得税は、国に納める必要があります。

第2問:住民税は「誰」が計算するでしょうか?

Q:住民税は「誰」が計算するでしょうか?

①税務署

②自分の勤務先

③市町村

正解は、③市町村

所得税に関しては、年末調整は自身の勤務先が行い、確定申告は自身または税理士が計算します。

一方、住民税は全て市町村が計算します。

給与天引きされる住民税や個人事業主が支払う住民税も、市町村が計算した金額に基づいています。

住民税について相談する時は、市町村にしよう!

第3問:住民税の税率は何%でしょうか?

Q:住民税の税率は何%でしょうか?

①10%

②20%

③30%

正解は、①10%

もしかしたら、10%と聞いて下記のような疑問を持つ人がいるかもしれません。

・「住む場所によって住民税は変わるんじゃないの?」

・「引越すると、住民税が高くなるって聞いたことが…」

・「お金がある市町村は住民税が安いってホント?」

都市伝説のようにさまざまな噂が広まっていますが、実際にはどの地域に住んでも税率はほぼ変わりません。

ざっくり10%と覚えておこうね!

一方、所得税は、下記のように7段階に税率が分かれています。

税率が10%に決まっている住民税の方がシンプルです。

住民税の基本的な税率は10%ですが、地方の事情で、税率を少しだけ変えられます。

しかし、実際に税率を変えているのは「名古屋市の9.7%」のような少数の自治体だけです。

都会だから高く、田舎だから安いということもありません。

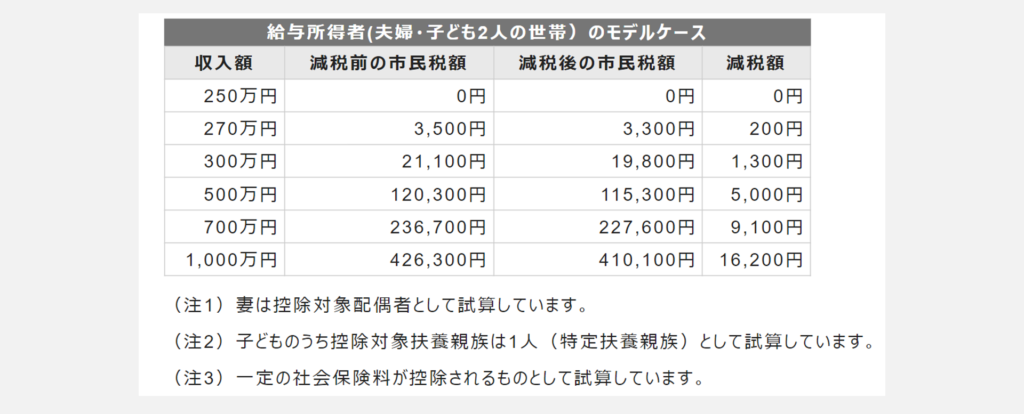

では、名古屋市に住んだ場合、どれくらい安くなるのか確認します。

このように、夫婦・子ども2人のモデルケースの場合、年収1,000万円でも減税額は16,200円です。

確かにお得な場合もありますが、「引越さないと損!」とまでは言えないでしょう。

引越し費用の回収にも、5年や10年などの時間がかかりそうです。

ちなみにですが、上場株式の売却益や配当金(総合課税を除く)に対する住民税は特殊であり、5%が適用されます。

第4問:住民税は「何」に10%をかけるでしょうか?

Q:住民税は「何」に10%をかけるでしょうか?

①前年の年収

②前年の所得税

③前年の課税所得

正解は、③前年の課税所得

住民税の計算方法は、所得税とほぼ同じです。

売上(収入)から経費と控除を差し引いた課税所得に、10%の税率を適用します。

計算された税額は、所得に基づいて算出されるため、所得割と呼ばれます。

住民税の計算においては、年収に直接10%をかけるのではありませんので注意しましょう。

例えば、年収500万円で一人暮らしの会社員の場合、年収500万円 × 10% = 50万円という計算ではありません。

会社員は個人事業主とは異なり、経費の控除はできませんが、代わりに給与所得控除が存在します。

従って、年収500万円の会社員の場合、年収から給与所得控除とその他の控除を差し引くと、一般的な課税所得は200万円前後となることが多いでしょう。

住民税はこの課税所得に対して課税されるため、200万円 × 10% = 約20万円程度となります。

ちなみに、住民税は所得税と異なり、今年ではなく「前年」の課税所得をもとに計算します。

課税所得で計算すると覚えておこうね!

第5問:所得税と住民税の「控除」で、控除できる金額が違うものはどれでしょうか?

Q:所得税と住民税の「控除」で、控除できる金額が違うものはどれでしょうか?

①医療費控除

②基礎控除

③社会保険料控除

正解は、②基礎控除

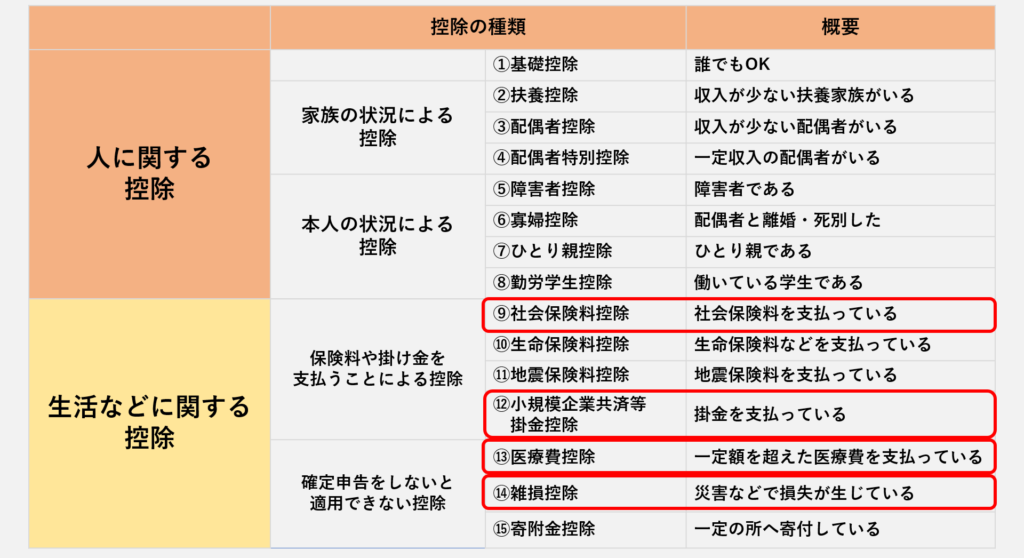

課税所得は売上(収入)から経費と控除を引いて計算します。

上記のうち、赤枠で囲ったものが所得税と同じ金額になります。

⑨社会保険料控除

⑫小規模企業共済等掛金控除

⑬医療費控除

⑭雑損控除

そして上記以外の控除は、住民税の方が控除できる金額が少なくなっています。

例えば、一般的に利用できる基礎控除は、所得税では48万円、住民税では43万円と、5万円低い金額です。

また、配偶者控除や扶養控除、生命保険料控除なども少なくなっています。

控除が少なくなることは、所得税よりも多くの税金がかかることを意味します。

その理由は、税金を納める人数を増やすための対策とされています。

住民税は地域みんなで負担しあう性質があるから、控除を少なくして負担する人を増やそうということだね!

例えば、パートやアルバイトの年収が102万円の場合、「103万円以下だから税金はかからない」と思っていたら、実際には住民税が課税されることがあります。

この理由は、住民税の基礎控除が所得税よりも少ないからです。

第6問:住民税には1人1人決まった金額を払う「均等割」もありますが、1人いくらくらい払うでしょうか?

Q:住民税には1人1人決まった金額を払う「均等割」もありますが、1人いくらくらい払うでしょうか?

①5,000円

②10,000円

③15,000円

正解は、①5,000円

住民税には所得割の他に均等割というものがあります。

所得割と均等割を簡単にまとめると、下記の通りです。

・所得割:課税所得 × 10%

・均等割:一律5,000円前後

均等割は、年収が500万円の人でも年収が1億円の人でも、5,000円となるため、町内会費のような性質が強くなっています。

一方、住民税所得割は収入が増えるほど増加し、町内で生活している限り定額となるのが住民税均等割です。

ちなみに、所得割の税率はどこでもほぼ10%で、均等割もどこに住んでもほぼ一緒です。

結局のところ、所得割も均等割もどこに住んでも、住民税では大差がつかないということです。

地域によって差がつくのは「国民健康保険料」だね!

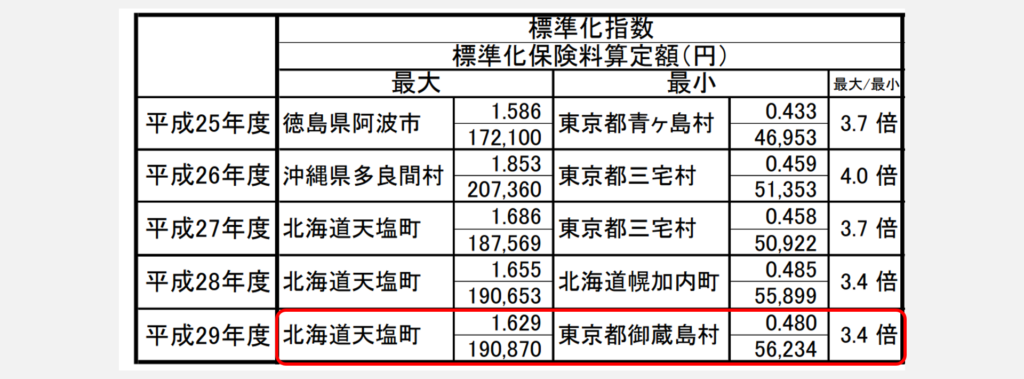

少し古いデータになりますが、平成29年度に厚生労働省が出している調査が下記の通りです。

この調査によると、全国平均並みの所得の人が負担する保険料は、高い地域と安い地域でこのような差がありました。

・最も高い地域

→ 北海道天塩町:年間約19.1万円

・最も低い地域

→ 東京都御蔵島村:年間約5.6万円

同じ収入でも住む場所によっては、保険料が3.4倍も変わるということです。

第7問:新入社員として初めての給料から住民税が天引きされていないのはなぜでしょうか?

Q:新入社員として初めての給料から住民税が天引きされていないのはなぜでしょうか?

①新入社員は特別に住民税がかからないから

②「来年の給料」から天引きするから

③勤務先が間違えたから

正解は、②「来年の給料」から天引きするから

前提として、給料から天引きされるものとして、下記があげられます。

・所得税

・住民税

・社会保険(健康保険など)

社会保険とは、健康保険、厚生年金保険、労災保険、雇用保険、介護保険のことです。

そして、所得税と住民税は天引きされるタイミングが違います。

・所得税:先払い(入社月から)

・住民税:後払い(翌年6月から)

所得税は今年の分をおおまかに計算して先に支払うため、12月の年末調整で多く支払った分が還付金として戻ってきます。

もし先払いした所得税が少ない場合は、追加で納税が必要になります。

一方、住民税は、前年の課税所得をもとに住民税を計算して、6月から翌年5月にかけて、毎月の給料から天引きされます。

この給料から源泉徴収されて支払われる仕組みは、特別徴収と呼ばれます。

例えば、入社2年目の6月の給与明細を見て、「月給は変わっていないのに手取りが減っている!」と思ったら、住民税を確認してください。

そして、注意が必要なのは退職時です。

住民税は後納されるため、前年の課税所得に対する住民税額は、下記の方法で納付する形になります。

・退職時に残りの額をまとめて天引き

・退職後に自分で払う

・転職する場合は新しい職場で天引き

会社員を辞めて独立した後に、この理由で困る人が出ることがあります。

会社員時代の高額な所得に基づく住民税を、独立初年度の収入が減少した時に支払わなければならないということを覚えておきましょう。

これについては、会社員であっても将来的に支払わなければならない税金であるため、諦めるしかありません。

退職時など、急な出費に慌てないように理解しておこう!

第8問:ボーナスから住民税が天引きされていないのはなぜでしょうか?

Q:ボーナスから住民税が天引きされていないのはなぜでしょうか?

①普段の給料からボーナス分の住民税も天引きされているから

②「来年のボーナス」から天引きされるから

③勤務先が間違えたから

正解は、①普段の給料からボーナス分の住民税も天引きされているから

住民税は、前年の課税所得(ボーナスを含む)を基に計算され、12で割って毎月の給料から天引きされます。

そのため、住民税はボーナスから天引きされることはありません。

一方の所得税は前払いという性質上、ボーナスからも天引きされ、12月に年末調整で過不足が調整されます。

第9問:会社に副業がバレないために選ぶべき住民税の納付方法はある?

Q:会社に副業がバレないために選ぶべき住民税の納付方法はある?

①普通徴収(自分で納付)

②特別徴収(給与から天引き)

③住民税を払わない

正解は、①普通徴収(自分で納付)

副業バレを防ぐために守るべきことは、下記の3点です。

・住民税の納付方法を普通徴収にする

・会社内で副業をやらない

・副業をやっていることを公言しない

住民税の納付方法には、特別徴収と普通徴収がありますが、違いは下記の通りです。

・特別徴収:会社に天引きしてもらい会社が払う

・普通徴収:自分で払う

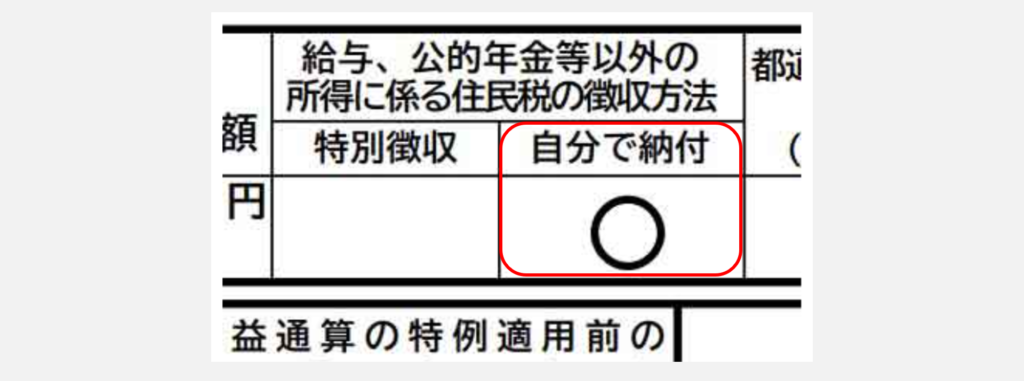

会社にバレないようにするには、副業に対する住民税は自分で払いましょう。

確定申告の時に、下記のように「自分で納付」の欄に「○」をつけるだけです。

もし普通徴収になっているのか心配な場合は、確定申告書を提出した後に、市町村の役場に電話で問い合わせておくと良いでしょう。

その際、下記の2点を伝えることで、副業がバレる心配はほぼ解消されるでしょう。

・「本業の給与所得のみ、特別徴収にしてください。」

・「その他の所得は、普通徴収にしてください。」

副業バレを心配するのは稼いでからでも遅くありませんので、知識はつけておきましょう。

第10問:昨年の年棒が3億円だったプロ野球選手。成績が振るわず今年は年棒1億円に減額。今年6月以降に払う住民税はどれでしょうか?

Q:昨年の年棒が3億円だったプロ野球選手。成績が振るわず今年は年棒1億円に減額。今年6月以降に払う住民税はどれでしょうか?

①年棒3億円に対する住民税

②年棒1億円に対する住民税

正解は、①年棒3億円に対する住民税

昔から「プロ野球選手の年棒が大幅ダウンしたら、住民税が払えなくて大変!」という話を聞きます。

プロ野球選手も個人事業主ですので、今年の年棒が1億円に激減しても、昨年の年棒3億円に対する住民税がやってきます。

住民税の支払いを考慮して、税金を納める前に高級車を現金で購入するなどすると、悲劇が待っている可能性があります。

もちろん、億を稼ぐプロ野球選手の場合、顧問税理士が経費を適切に計上することで、3億円全てが課税所得になることはないでしょう。

プロ野球選手の例は極端かもしれませんが、収入が減少した翌年には注意が必要なのは、全ての個人事業主に共通した考え方です。

同様に、会社員の副業においても同じ考え方が適用されます。

利益の1割を目安にして、翌年の住民税の支払いに備えるための資金を残しておくことが重要です。

第11問:住民税を自分で払う場合、何回に分けて払うでしょうか?

Q:住民税を自分で払う場合、何回に分けて払うでしょうか?

①4回

②8回

③12回

正解は、①4回

給料から天引きされるの場合、6月から翌年5月までの計12回になりますが、個人事業主が自分で払う場合は4回になります。

このルールは、副業の場合も同様です。

ただし、具体的な納付期限は各市町村ごとに異なります。

例えば、東京23区内の場合は下記の通りになります。

住民税の支払い方法として、最初に1年分をまとめて払うことも可能ですが、手元にお金を残しておきたい場合は、4回に分けて支払う方が良いでしょう。

資産を有効活用する観点から言えば、支払期日が遠い分については元本保証商品で運用するという考え方もあります。

つまり、期限が来たら商品を解約して税金を支払い、利息分だけを得るという方法です。

でも、今の日本は超低金利だから、手間がかかるだけかも…

第12問:住民税は何月何日に住所がある市町村に払うでしょうか?

Q:住民税は何月何日に住所がある市町村に払うでしょうか?

①1月1日

②4月1日

③12月1日

正解は、①1月1日

住民税は1月1日時点に住んでいる(住んでいた)市町村に払います。

例えば、3月に名古屋市から大阪市に引越した場合は、1月1日時点の住所が名古屋市なので、6月以降も名古屋市に住民税を払うことになります。

会社が天引きする住民税の場合は、名古屋市・大阪市のどちらで課税されていても、あまり気にならないでしょう。

一方、普通徴収(自分で支払う)の場合は、6月に名古屋市(前住所)から住民税の納付書が送られてきたら、下記のように思うかもしれません。

・「なぜ、引越し前の役所から来るんだろう?」

・「もしかしたら住民税が二重に請求されてる!?」

これは単に、行政サイドの間違いということではありません。

1月1日時点に住んでいた市町村からの請求なら、間違いありませんので支払いをしても大丈夫です。

驚くことがないよう、覚えておこう!

第13問:子どもの保育料を下げるために有効なのは次のうちどれでしょうか?

Q:子どもの保育料を下げるために有効なのは次のうちどれでしょうか?

①住宅ローン控除

②ふるさと納税

③生命保険料控除

正解は、③生命保険料控除

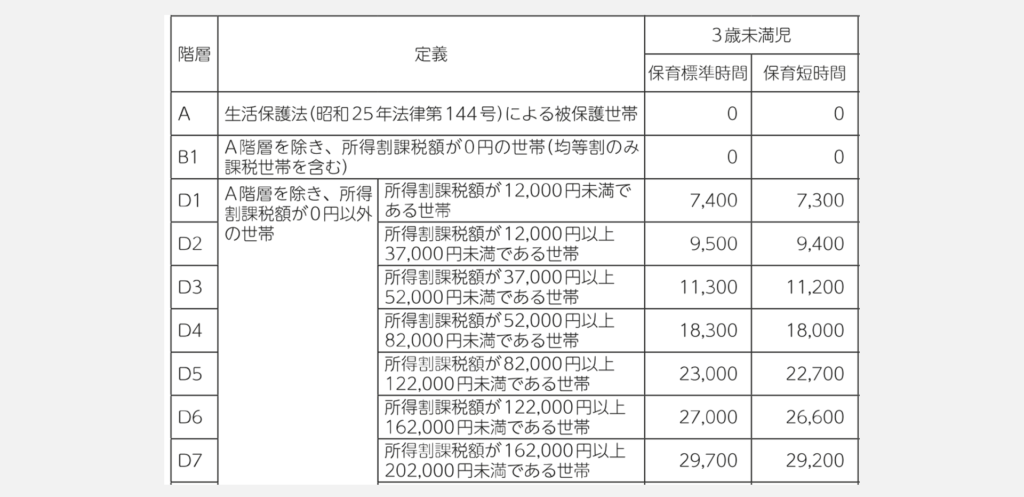

保育料が発生する3歳未満の子どもについては、世帯の住民税を基準にして保育料が計算されます。

夫婦が共働きで子どもを保育園に預けている場合、夫婦の住民税を合算した金額によって保育料が決定されます。

例えば東京都世田谷区の場合、住民税の額に応じて保育料が、下記のように階層別に設定されています。

つまり、住民税が多い世帯ほど保育料が高くなり、住民税が少ない世帯ほど保育料が低くなるという仕組みです。

保育料は国が設定する上限範囲内で市町村が独自に決定するため、居住する地域によって料金が異なることがあります。

「住民税によって保育料が決定するなら、節税を頑張ればいいの?」と思うかもしれませんが、これには注意が必要です。

それは、下記の控除を使って住民税を節税したとしても、保育料を計算する際の住民税には反映されないからです。

・ふるさと納税(寄附金税額控除)

・住宅ローン控除

・配当控除

・外国税額控除

ふるさと納税をしたり、家を買って住宅ローン控除をしたとしても、保育料には反映されません。

一方、下記の控除を使った節税は、保育料を下げるために有効です。

・生命保険料控除

・医療費控除

・iDeCo(小規模企業共済等掛金控除)

また、先ほどの保育料を決定している表を見ると、ある程度の金額の幅で階層が決められることが分かります。

つまり、医療費控除で住民税が節税できたとしても、同じ階層のままなら保育料は変わりません。

無理なく節税するくらいが、ちょうどいいね!

第14問:ふるさと納税が「できない」のは、次のうちどれでしょうか?

Q:ふるさと納税が「できない」のは、次のうちどれでしょうか?

①確定申告

②ワンストップ特例制度

③年末調整

正解は、③年末調整

ふるさと納税は、自治体に寄付をすることで、実質2,000円の負担でさまざまな返礼品として米や野菜、日用品などを受け取ることができる制度です。

ふるさと納税は、寄付をして返礼品を受け取るだけでなく、最後に手続きを行う必要があります。

手続きをするまでが「ふるさと納税」だね!

返礼品の受け取りは、ふるさと納税の最終目的ではありません。

適切な節税手続きを行い、その後実際に税金が安くなったのかをしっかりと確認しましょう。

ふるさと納税の手続きは、下記の流れとなっています。

①自治体を選んで寄付をする

②寄付した自治体から返礼品と受領書を受け取る

③確定申告する or ワンストップ特例制度を利用する

④所得税・住民税が控除される

ワンストップ特例制度は、寄付をした自治体に申請書を提出することで、確定申告の手続きを省略して税金の控除を受けることができる仕組みです。

適切な手続きを選択するための判断基準は下記の通りです。

・確定申告が必要な人

→ 確定申告しか選べない

・確定申告が不要で寄付した自治体数が5カ所以内の人

→ ワンストップ特例制度も利用可能

ワンストップ特例制度は、条件があるんだね!

また、確定申告とワンストップ特例制度では、控除される税金の種類が違います。

・確定申告:所得税と住民税

・ワンストップ特例制度:住民税のみ

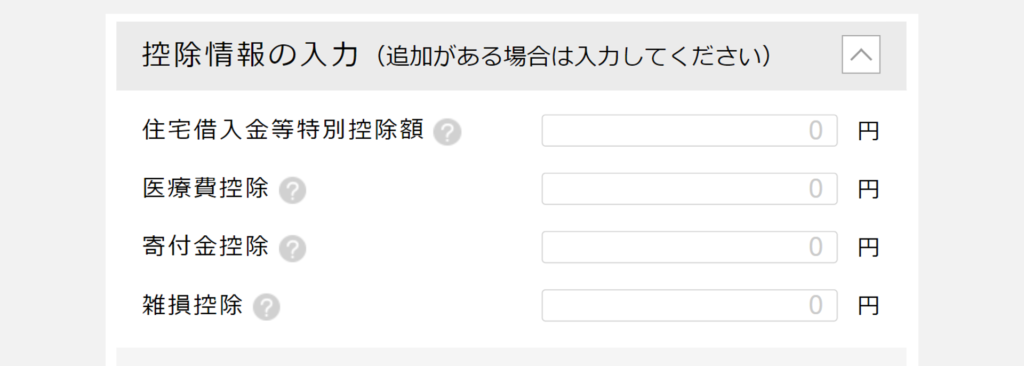

節税の総額は基本的に同じですが、住宅ローン控除と併用して確定申告を行う場合には注意が必要です。

住宅ローン控除には、下記のように住民税から控除できる上限額が設定されています。

・2021年までに入居:136,500円

・2022年以降に入居:97,500円

確定申告を行う方は、ふるさと納税をすることで、上記の上限に引っかかりやすくなり、住宅ローン控除の控除額が減少する可能性があります。

ふるさと納税ポータルサイトには、住宅ローン控除と併用した場合のシミュレーション機能もありますので、ふるさと納税の金額をどこまで行えるかを事前に確認しておきましょう。

もし上限額を超えるほどのふるさと納税を行ってしまうと、節税の効果が減少し、あくまで単なる寄付となってしまいます。

もちろん社会的には良い行為ですが、自身としては期待した節税効果を得られないことになってしまいます。

例えば、楽天ふるさと納税の「詳細版シミュレーター(2023年分)」では、住宅ローン控除も含めてシミュレーションができます。

一方、2年目以降に年末調整で住宅ローン控除を行う人は、ワンストップ特例制度を選択しても不利になることはありません。

第15問:ふるさと納税で正しく住民税が控除されたか確認するための書類は次のうちどれでしょうか?

Q:ふるさと納税で正しく住民税が控除されたか確認するための書類は次のうちどれでしょうか?

①確定申告書

②源泉徴収票

③住民税決定通知書

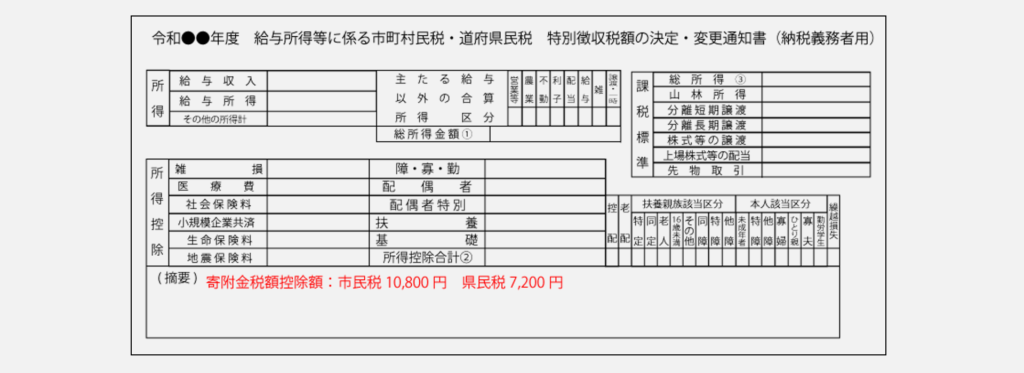

正解は、③住民税決定通知書

毎年6月になると、住民税の決定通知書という書類を受け取ることになります。

この書類は、市町村が住民税を計算し、金額が確定したことを通知してくれるものです。

なお、住民税の納付方法によって、書類を受け取る場所が下記のように違います。

・特別徴収(給与天引き):勤務先から

・普通徴収(自分で払う):市町村から

市町村によっては、下記のように、摘要欄に「寄附金税額控除額」とふるさと納税の具体的な金額が記載されている場合があります。

市町村によって書式が違うよ!

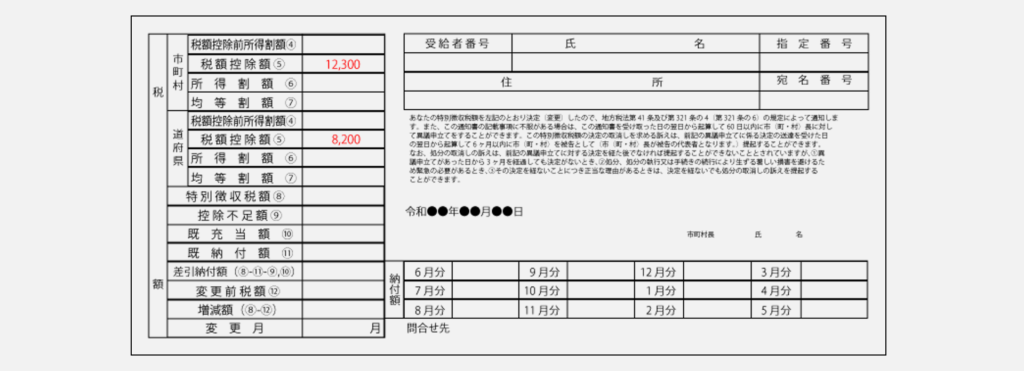

もしも、摘要欄に書かれていない場合は、下記のように市町村と道府県の「税額控除額」を確認しましょう。

税額控除額の欄には、ふるさと納税以外の他の控除も合算されて表示されるため、「ふるさと納税 + α」の形になっている可能性があります。

しかし、税額控除額の欄を確認することで、ふるさと納税が正しく行われていないことがすぐに分かります。

ふるさと納税ができていない原因としては、下記の要素が考えられます。

・そもそもワンストップ特例制度や確定申告をしていなかった。

・ワンストップ特例制度を使った後に、ふるさと納税を含めずに確定申告をした。

このようなケースでは、確定申告をするとワンストップ特例制度が無効になるために起こります。

6月に届く住民税決定通知書を確認し、ふるさと納税ができているか分からない人は、市町村に直接確認しましょう。

ふるさと納税は、手続きを必ずしよう!

ふるさと納税は、返礼品を受け取ったら嬉しい気持ちになりますが、税金が安くなったことを確認するまで終わりではありません。

税金が安くなったことの確認まで、しっかりとやりましょう。

まとめ

この記事では、住民税に関するクイズを15問出題しました。

住民税について特に知ってほしいことは下記の通りです。

・住民税はどこに住んでもほとんど変わらない(所得割はだいたい10%)

・副業バレを防ぐためには確定申告で「自分で支払い」を選ぶ

・後払いなので、生活防衛資金 + 住民税を貯めておく

・ふるさと納税や住宅ローン控除をしても保育料は変わらない

・生命保険料控除や医療費控除を活用すると保育料が安くなる場合がある

・ふるさと納税は自分で忘れずに手続きをする

・ふるさと納税が適用されているかは、住民税決定通知書でチェックする

そして、住民税に関する疑問点があれば、居住地の市町村に問い合わせてください。

所得税に関しては税務署に、住民税に関しては市町村に相談することを覚えておきましょう。

特にふるさと納税に関する質問を税務署にしても、「お住まいの市町村にお問い合わせください」との回答が一般的です。

今回は、住民税について学んできました。

「節税」することはもちろん大事ですが、さらに「収入を増やす」ことがとても重要です。

人生楽しむために、日々スキル・知識をつけていきましょう!